E-Rechnung Software und Informationen

EasyFirma ist eine einfache Software, die Erstellung und Verarbeitung der E-Rechnungsformate ZUGFeRD- und XRechnung ermöglicht.

Mit unserem Programm erfüllen Unternehmen unkompliziert und bequem die E-Rechnungspflicht im B2B-Bereich.

EasyFirma - das einfache E-Rechnungsprogramm

ZUGFeRD & XRechnung

EasyFirma unterstützt die E-Rechnungsformate ZUGFeRD & XRechnung

Fixpreis – keine Folgekosten

Sie kaufen EasyFirma einmal. Sie buchen kein Abo und es entstehen keine Folgekosten

Benutzerfreundlich

Unsere Software lässt sich einfach bedienen – ohne weitere Vorkenntnisse

Mit dem Wachstumschancengesetz führt Deutschland schrittweise die Verpflichtung zur elektronischen Rechnungsstellung (E-Rechnung) im Geschäftsverkehr zwischen inländischen Unternehmen ein. Während Rechnungsaussteller von Übergangsfristen profitieren, müssen Sie als Rechnungsempfänger seit dem 1. Januar 2025 in der Lage sein, E-Rechnungen zu empfangen, zu validieren und 10 Jahre lang zu archivieren.

EasyFirma ist eine leistungsstarke E-Rechnungssoftware, die ZUGFeRD- und XRechnung unterstützt. Mit EasyFirma erstellen, versenden, empfangen, validieren und archivieren Sie E-Rechnungen, um den Anforderungen der B2B-E-Rechnungspflicht zu genügen.

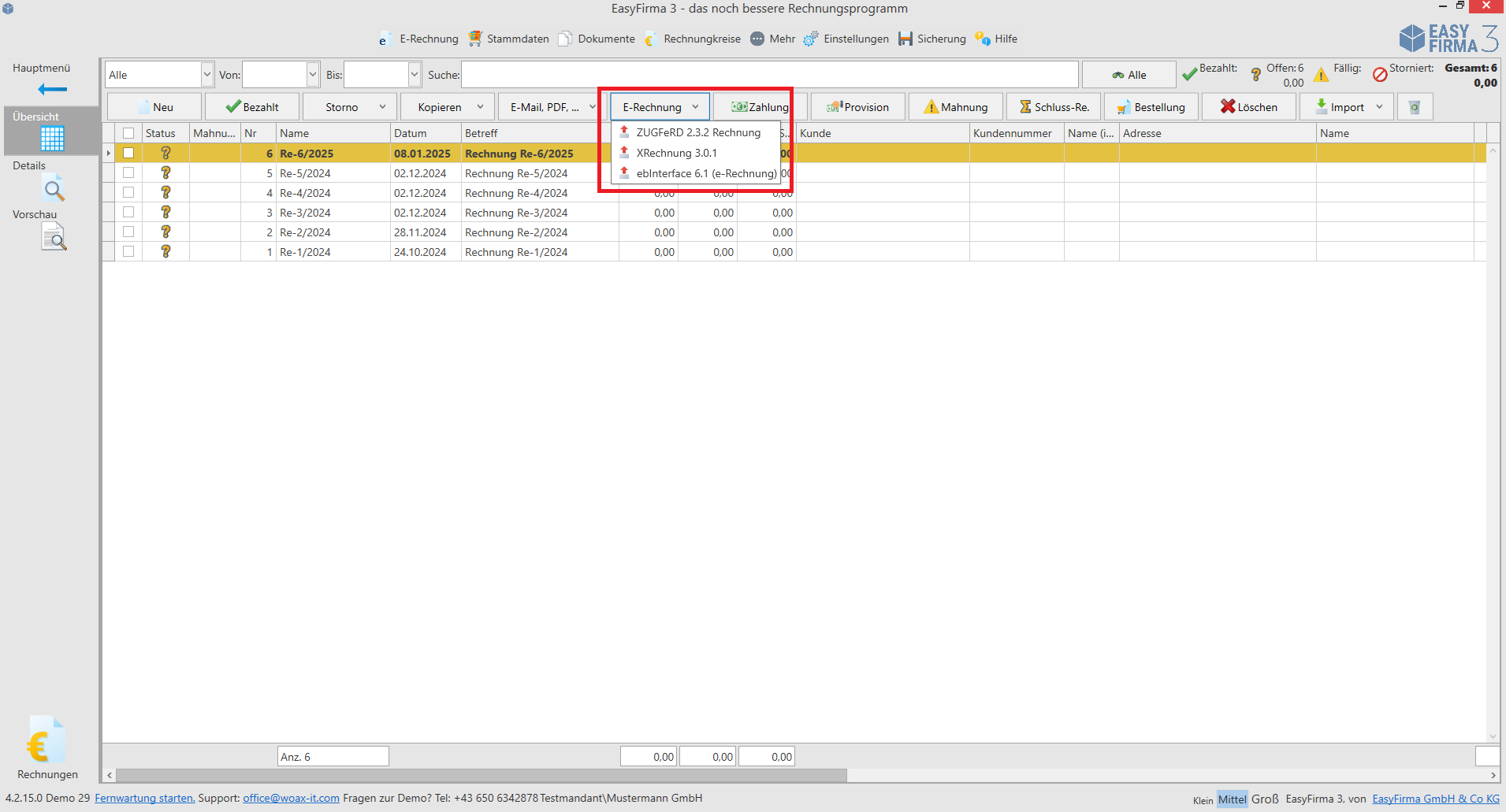

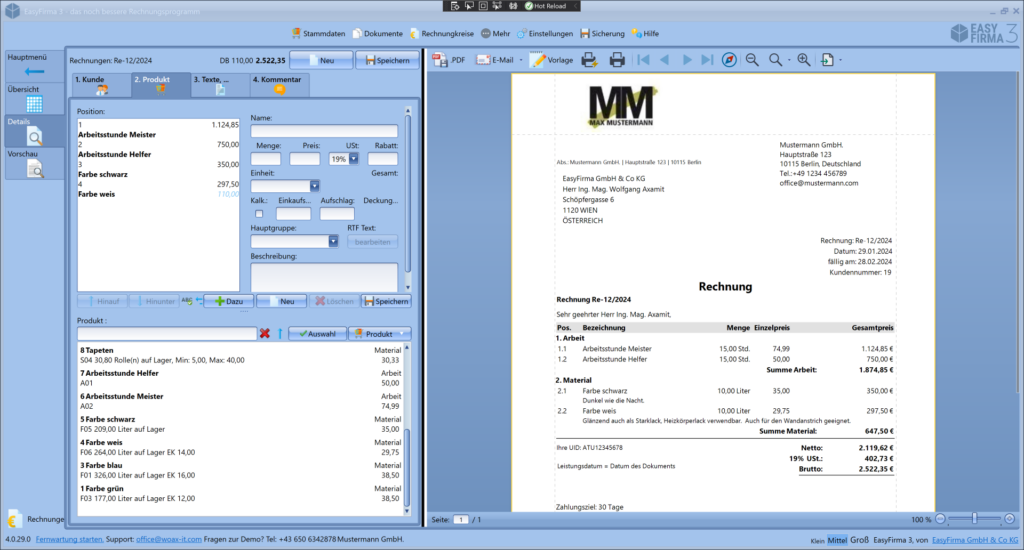

E-Rechnungen schreiben

Mit EasyFirma schreiben Sie völlig unkompliziert elektronische Rechnungen. Diese können anschließend bequem in den Formaten ZUGFeRD oder XRechnung exportiert oder direkt versendet werden.

Sie benötigen dazu keine technischen Vorkenntnisse.

-

E-Rechnungen erstellen

-

Mit einem Klick exportieren

-

Einfach versenden

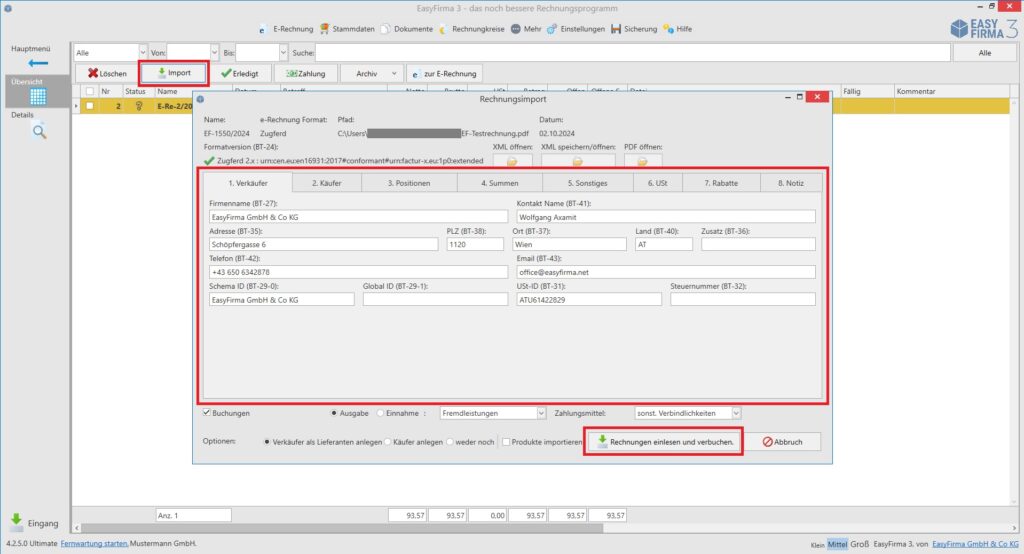

Import & Validierung

Die Validierung erhaltener E-Rechnungen erfolgt mit unserer E-Rechnungssoftware beim Importvorgang.

Dabei können Sie die Belege übersichtlich und unkompliziert auf Korrektheit überprüfen.

Wenn Daten, wie Rechnungsdatum, Betrag und Anschrift, korrekt sind, lässt sich die Rechnung mit einem Klick einlesen.

-

Einfache Validierung

-

Visuelle Prüfung der Rechnungsdaten

-

Einbuchung mit einem Klick

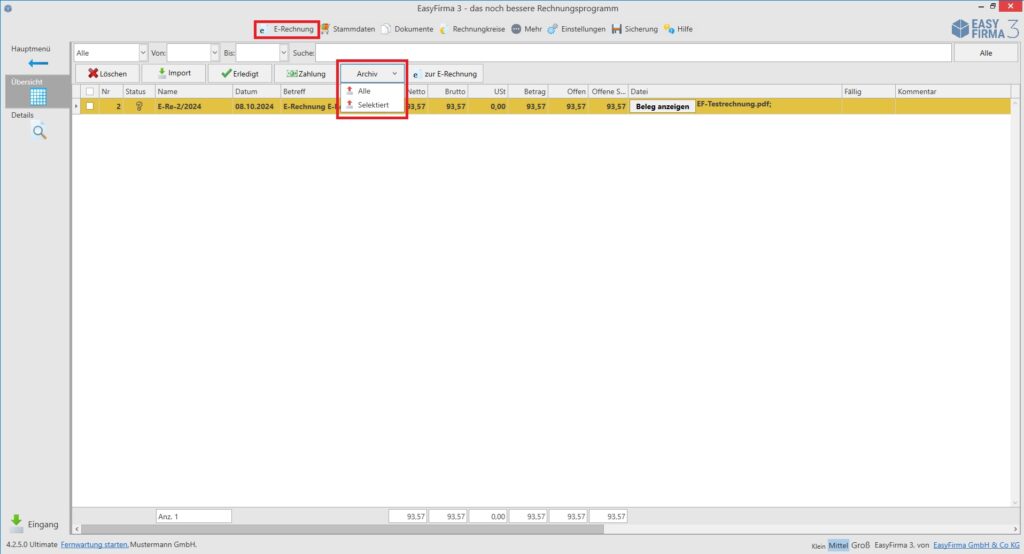

E-Rechnung archivieren

Mit EasyFirma können digitale Rechnungen unkompliziert als ZIP-Ordner exportiert und in einem passenden System archiviert werden.

So erfüllen Sie die Grundsätze der ordnungsgemäßen Buchführung (GoB).

-

E-Rechnungen exportieren

-

Korrekt archivieren

-

GoB erfüllen

Was ist eine E-Rechnung?

Eine E-Rechnung ist eine digital erstellte und übermittelte Rechnung in einem strukturierten Format, das eine automatische Verarbeitung ermöglicht. In Deutschland entsprechen die gängigen Formate den Vorgaben der Richtlinie 2014/55/EU (Europäische Norm EN 16931). Diese Formate sind ZUGFeRD (PDF) und XRechnung (XML).

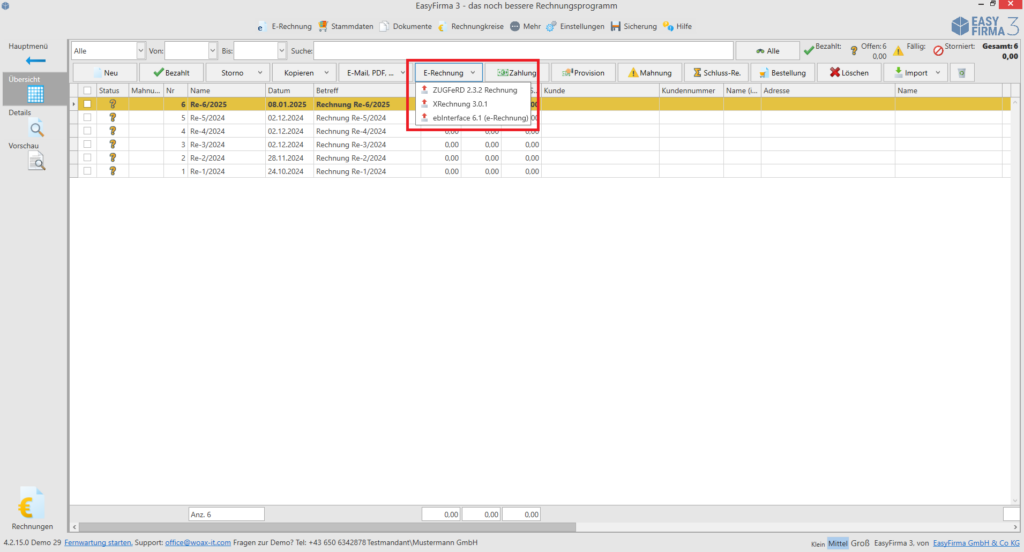

EasyFirma: Unterstützte E-Rechnungsformate

EasyFirma unterstützt die für Deutschland gängigen Formate ZUGFeRD und XRechnung und außerdem den österreichischen Standard für elektronische Rechnungen ebInterface.

Das ZUGFeRD-Format beinhaltet einen PDF-Teil und den notwendigen strukturierten XML-Code. ZUGFeRD-Rechnungen sind sowohl für Menschen als auch für Maschinen lesbar.

Die XRechnung besteht nur aus dem Code und kann deshalb nur von Programmen gelesen werden. Sie wird vor allem im behördlichen Bereich eingesetzt.

EasyFirma: Mehr als ein Rechnungsprogramm

Mit EasyFirma schreiben und verarbeiten Sie nicht nur elektronische Rechnungen, sondern erstellen auch Mahnungen, Angebote sowie Lieferscheine und verwalten Ihre Kunden und Ihren Warenbestand.

-

E-Rechnungen erstellen & verarbeiten

-

Mahnungen & Zahlungserinnerungen verschicken

-

Angebot einfach kalkulieren

-

Kunden verwalten

-

Warenwirtschaft

E-Rechnungssoftware kostenlos testen

Überzeugen Sie sich selbst und testen Sie EasyFirma 30 Tage lang völlig unverbindlich und kostenlos. Die Angabe von Daten ist nicht erforderlich.

Vorteile von EasyFirma

Mit EasyFirma profitieren vor allem kleinere Unternehmen von einem einfachen und gleichzeitig leistungsstarken E-Rechnungsprogramm. Die digitale Rechnungserstellung bietet selbst zahlreiche Vorteile für Unternehmen.

Die E-Abrechnung erfolgt schnell und unkompliziert. Fehler werden minimiert und Kosten sowie Zeit gespart.

-

Umweltschutz durch weniger Papier

-

Schnellere Rechnungserstellung

-

Fehlerminimierung

-

Kosteneinsparung

-

Effizienz

E-Rechnungssoftware EasyFirma: Einmalig kaufen - kein Abo

100% rechtssicher: Mit EasyFirma erstellen Sie E-Rechnungen, die allen gesetzlichen Vorgaben entsprechen.

Zahlreiche Funktionen: Schreiben Sie Angebote, Lieferscheine und verwalten Sie Ihre Kunden und Ihren Warenbestand.

Einfach zu bedienen: Intuitive Benutzeroberfläche für ein effizientes Arbeiten.

Mehrbenutzerfähig: Gleichzeitige Nutzung durch mehrere Benutzer möglich.

Kosten: ab 295,- € netto. Fixpreis, kein Abo.

30 Tage kostenlos testen

Video: Elektronische Rechnungen mit EasyFirma

Informationen rund um die E-Rechnung

E-Rechnung

Eine E-Rechnung wird in einem strukturierten elektronischen Format erstellt, übermittelt und verarbeitet.

Pflicht seit 2025

Seit dem 01.01.2025 müssen alle deutschen Unternehmer in der Lage sein, E-Rechnungen zu verarbeiten.

Software nötig

E-Rechnungen können nur mit einer speziellen Software erstellt und verarbeitet werden.

Pflicht: Das digitale Rechnungsformat

Ab dem 01.01.2025 müssen Rechnungen in einem strukturierten elektronischen Format ausgestellt werden. Eine einfache PDF-Rechnung ohne strukturierte Daten zählt nicht als E-Rechnung, sondern als „sonstige Rechnung“.

In der Praxis werden sich voraussichtlich zwei Formate etablieren:

-

ZUGFeRD – bevorzugt im B2B-Bereich

-

XRechnung – hauptsächlich im öffentlichen Sektor

Die E-Rechnungspflicht gilt für alle inländischen Unternehmen, einschließlich Kleinunternehmern und umsatzsteuerfreien Leistungen.

Ausnahmen:

- Kleinbetragsrechnungen bis 250 €

- Rechnungen an Verbraucher (B2C)

Übergangsregelungen für Rechnungsaussteller

- 01.01.2025 bis 31.12.2026: Papierrechnungen sind weiterhin erlaubt.

- 01.01.2027 bis 31.12.2027: Abhängig vom Umsatz können weiterhin „sonstige Rechnungen“ oder EDI-Rechnungen genutzt werden.

- Ab 01.01.2028: E-Rechnungen werden verpflichtend.

Vorteile der digitalen E-Rechnung

Digitale Rechnungen bieten zahlreiche Vorteile: Sie sind breit akzeptiert, schnell erstellt und sparen Unternehmen Zeit sowie Kosten. Der Versand per E-Mail entfällt den Aufwand für Druck und Postweg, schont Ressourcen und die Umwelt. Zudem erleichtern sie den gesetzlich vorgeschriebenen Rechnungsdatenaustausch mit Behörden und ermöglichen eine effiziente Abwicklung.

- Rechtliche Gleichstellung mit der Papierrechnung – breite Akzeptanz

- Rechnungen digital erstellen & versenden

- Ist innerhalb von Minuten beim Empfänger (z.B. via E-Mail)

- Kein Drucken, Kuvertieren, Frankieren und zur Post bringen notwendig

- Schont die Umwelt

- Pflicht beim Rechnungsdatenaustausch mit Behörden

Rechtliches zur E-Rechnung

Für den Vorsteuerabzug muss eine elektronische Rechnung folgende Voraussetzungen erfüllen:

- Die Rechnung muss in einem elektronischen Format ausgestellt, gesendet, empfangen und verarbeitet werden

- Die Rechnung muss für Menschen lesbar sein.

- Die Echtheit der Herkunft muss garantiert sein.

- Ebenso muss die Unversehrtheit der Rechnung garantiert sein.

- Alle weiteren für den Vorsteuerabzug erforderlichen Rechnungsmerkmale (Pflichtangaben) müssen vorhanden sein.

Hinweis zum Vorsteuerabzug

Ob E-Rechnung oder nicht: Jede Rechnung muss, soll sie vorsteuerabzugsfähig sein, die in § 14 und § 15 UStG genannten Voraussetzungen erfüllen. Siehe dazu Allgemeine Anforderungen an eine vorsteuerabzugsberechtigte Rechnung.

Anforderungen an die elektronische Rechnungsstellung und Aufbewahrung

E-Rechnungen können in verschiedenen Formaten vorliegen, wobei PDF besonders geeignet ist. Die Übermittlung kann frei gewählt werden, solange sie digital erfolgt.

- In Deutschland müssen elektronische Rechnungen digital aufbewahrt werden.

- In Österreich ist auch ein Ausdruck zulässig.

Die Aufbewahrungsfrist beträgt in:

- Deutschland: 10 Jahre

- Österreich: 7 Jahre

Wichtig ist, dass die Rechnung lesbar bleibt und die Echtheit der Herkunft sowie die Unversehrtheit gewährleistet sind. Während früher eine digitale Signatur erforderlich war, kann dies heute durch ein innerbetriebliches Kontrollverfahren sichergestellt werden – sowohl für Papier- als auch für E-Rechnungen.

Video: Die E-Rechnungspflicht in Deutschland - kurz erklärt

Häufige Fragen (FAQ) zu E-Rechnungen & Software

Eine E-Rechnung ist eine digitale Rechnung, die in einem strukturierten Format wie ZUGFeRD oder XRechnung erstellt und elektronisch übermittelt wird.

Ja. Diese Pflicht für den B2B-Bereich ist am 1. Januar 2025 in Kraft getreten.

Das ist ein Programm, mit dem Unternehmen elektronische Rechnungen erstellen, versenden und verwalten können.

Nein, mit Word oder Excel ist es nicht möglich, elektronische Rechnungen zu erstellen. Eine spezielle Software für E-Rechnungen wie EasyFirma wird benötigt.

EasyFirma ist einfach zu bedienen und unterstützt Erstellung und Verarbeitung gesetzeskonformer Formate, ohne Folgekosten.

Nein, EasyFirma wird einmalig gekauft, ohne dass Sie sich an ein Abo binden müssen.

E-Rechnung mit DATEV-Anbindung

Wir werden unsere Kunden informieren, sobald die DATEV-Schnittstelle betriebsbereit ist.

Bald steht Ihnen für EasyFirma eine DATEV-Schnittstelle zur Verfügung, die es Ihnen ermöglicht, Ihre Rechnungs- und Buchhaltungsdaten nahtlos mit Ihrem Steuerberater oder Buchhaltungsprogramm zu teilen.

Die kommende DATEV-Schnittstelle bietet Ihnen folgende Vorteile:

- Effiziente Zusammenarbeit mit dem Steuerberater: Exportieren Sie Ihre Daten direkt im DATEV-Format und übermitteln Sie diese ohne zusätzliche manuelle Anpassungen.

- Unterstützung für SKR03 und SKR04: Arbeiten Sie mit den in Deutschland standardisierten Kontenrahmen, um die Buchhaltung klar und übersichtlich zu gestalten.

- Zeitersparnis und Fehlervermeidung: Keine doppelte Dateneingabe – Ihre Rechnungen und Buchungsdaten können direkt verarbeitet werden.

Kundenstimmen zur E-Rechnungssoftware

Über 300 positive Kundenstimmen, die für sich sprechen

Jetzt EasyFirma 30 Tage ohne Risiko testen

Starten Sie noch heute und schreiben Sie Ihre ersten E-Rechnungen mit unserer kostenlosen Testversion.